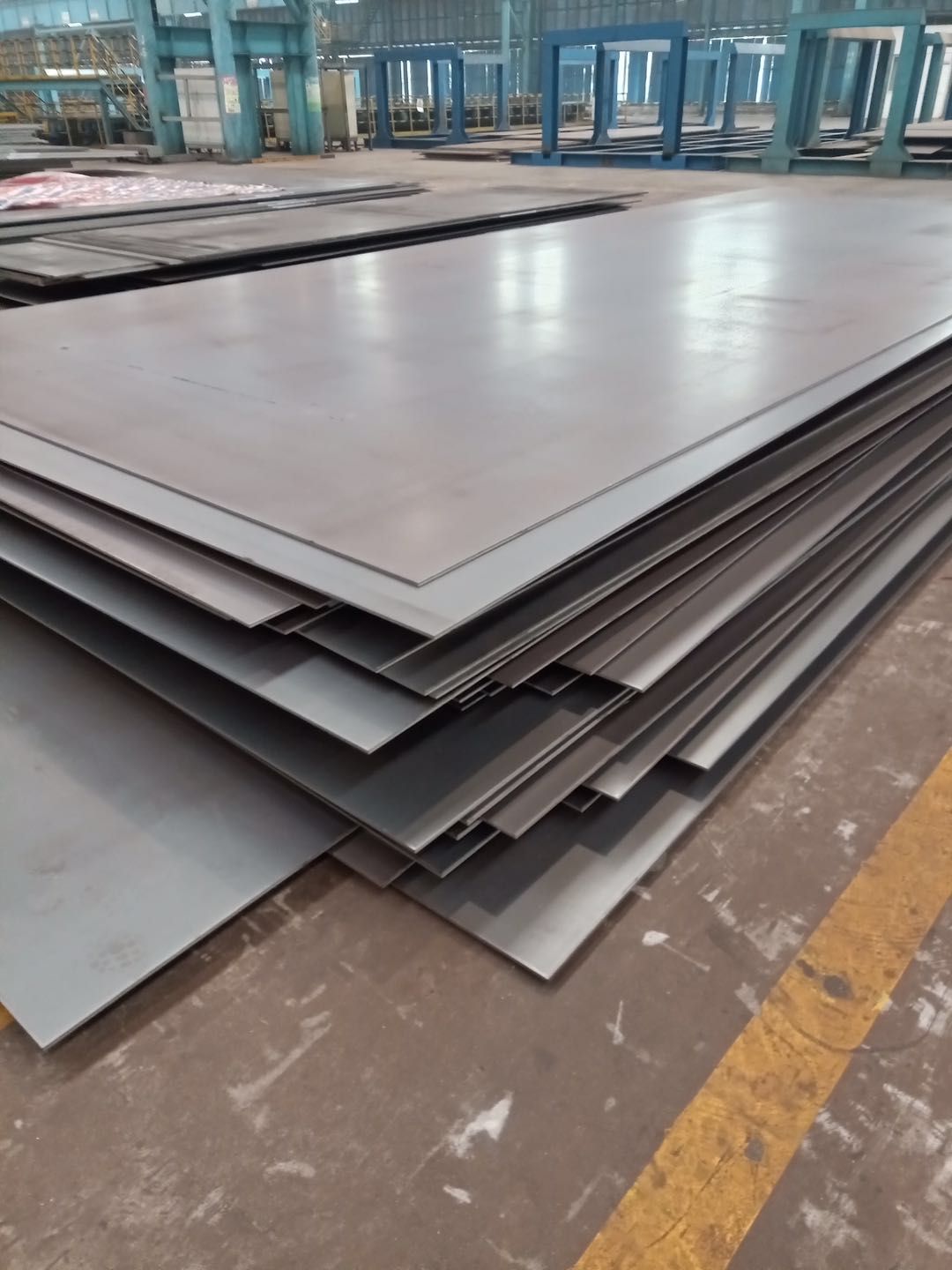

模臺板常用規格:鋼市繼續升溫新因素有哪些?南鋼模臺板Q345BMT模臺板現貨10*3500*9000

南鋼模臺板Q355BMT模臺板現貨10*3500*9000

南鋼模臺板Q345BMT模臺板現貨10*3500*10000

南鋼模臺板Q355BMT模臺板現貨10*3500*10000

南鋼模臺板Q345BMT模臺板現貨10*3500*12000

南鋼模臺板Q355BMT模臺板現貨10*3500*12000

南鋼模臺板Q345BMT模臺板現貨10*4000*9000

南鋼模臺板Q355BMT模臺板現貨10*4000*9000

南鋼模臺板Q345BMT模臺板現貨10*4000*10000

南鋼模臺板Q355BMT模臺板現貨10*4000*10000

南鋼模臺板Q345BMT模臺板現貨10*4000*12000

南鋼模臺板Q355BMT模臺板現貨10*4000*12000

今年以來,全國鋼材市場延續升溫大態勢。主要表現為國內需求旺盛,拉動鋼材產量穩定增長與進口量強勁增長,價格行情環比震蕩揚升。

展望年內全國鋼材市場,預計其繼續升溫局面不改:需求形勢將會更好,鋼鐵產量保持高位,市場價格將會更高。

年內鋼材市場之所以繼續升溫,除了之前實體經濟需求旺盛、成本底部得到提升、市場參與者情緒看好,“三力疊加”依然存在并繼續發力,更在于新的推動因素產生。

一、境內外利差顯著,刺激資金流入中國市場

今年以來,新冠疫情對于全球經濟,尤其是歐美等西方國家經濟產生了重大沖擊,一些主要經濟體相繼出現嚴重衰退。其中美國二季度GDP環比折年率下降了32.9%,為史上“鋼慘”GDP,而且還可能出現更糟糕局面。為此,各國央行普遍實施極度寬松貨幣政策,大量流動性涌入市場。與此同時,西方國家相繼將利率降低至零或者接近于零的水平。另一方面,現階段中國名義利率未做多少調整,由此形成境內外的顯著利差。市場監測數據顯示,截止到今年8月4日,中國10年期國債收益率為2.968%,而10年期美債收益率則為0.544%,中美利差超過240BP。不僅如此,由于中國“抗疫”取得階段性成果,成為今年主要國家中鋼板GDP正增長國家,人民幣匯率趨向穩定,因此發展前景亦被全球資本看好。與此不同,世界許多國家尤其是美國經濟,因為疫情還在上升期,其前景存在很大不確定性,加大了資金迫切流出的恐慌。

在這個大環境之下,勢必會有大量境外資金進入中國市場逐利,由此產生中國黑色系列商品的金融性購買需求并推高價格,推動中國鋼材市場繼續升溫。

二、美元貶值大趨勢,推升中國市場黑色系列商品價格

一段時間以來,美國持續巨額“雙赤字”(財政赤字和國際貿易赤字)、美聯儲天文數字印鈔撒錢、美國濫用經濟制裁激發全球去美元化傾向,以及地緣政治影響,共同動搖了美元世界貨幣基礎,形成美元貶值大趨勢。有關數據顯示,2020年6月份美國預算赤字已經達到8630億美元,超過了以往大多數財年的赤字。美國債務規模已經接近26.6萬億美元,占2019年美國GDP的比重已經達到近124%。為此,國際三大評級機構之一的惠譽,將美國“AAA”評級展望從“穩定”下調至“負面”。其原因是美國公共財政持續惡化、缺乏可信的財政整固計劃,導致財政赤字和債務規模過高,弱化該國的信用實力。

今年以來,美聯儲“無限量QE”和幾乎為零的利率,驅使資金大規模流出,更是形成了美元新一輪貶值。據有關數據,自今年3月下旬以來,美元指數從103的高位一路下行至近期(2020年8月6日)92.9水平,累計跌幅10%左右。因為上述因素的影響,預計美元跌勢尚未結束。前不久耶魯大學經濟學家、摩根士丹利亞洲區前總裁羅奇(Stephen Roach)預測美元或將貶值35%;還有學者(里卡茲)甚至認為,未來幾年美元將貶值50%至80%。

正是出于這種美元繼續大幅貶值的恐懼,所以大量資金進入黃金、白銀等貴金屬市場避險。自今年3月下旬以來,紐約黃金期價從約每盎司1450美元一路攀升至當前約2070美元,白銀期價則從約每盎司11.6美元一路升至約28.2美元。黃金等貴金屬價格的急劇上漲,充分顯示了美元實際購買力的急劇下降。

當然,也不排除美聯儲“陰謀論”,即通過美元匯率大幅度的先抑后揚,通過美元資金的大放大收,在全球市場“割韭菜”,如同以前多次做過的那樣。但就目前而言,則是處于“放出階段”和“先抑階段”。

由于現今黑色系列商品主要以美元計價,美元貶值及繼續大幅貶值趨勢,當然會引發國際市場黑色系列商品價格上漲,進而推高中國相關商品進口成本,推動全國鋼材市場繼續升溫。

值得注意的是,一些觀點將今年以來的國際市場鐵礦石等黑色系列商品價格飆升,完全歸結為投機炒作、定價權缺失、指數定價不合理等。這些因素當然存在,但卻忽視了全球資金大轉移與美元貶值大趨勢,因此是不全面的,亦難以得出與市場運行更貼切的預測結論,這應當引起市場參與者的高度關注轉載蘭格網免責聲明:本文來源于網絡,版權歸原作者所有,且僅代表原作者觀點

共有條評論 網友評論